こんにちは、松本です。

最近はフリーランスになる人が増えてきました。

しかし、サラリーマン時代とは違い、国民年金と国民健康保険は自分で払いますよね。

「国民年金保険料が高くて負担になっている」 「払わないまま、ほったらかしている」

と、困っていることありませんか?

今回は「国民年金保険料の免除を申請する方法」について書いています。

この記事を読んで国民年金保険料の納付が負担となっている方は、免除の申請を検討してみてください。

※この記事は2020年2月現在の法令をもとに書いています。

[st_toc]

国民年金保険料の免除を申請する方法

国民年金の免除って?

国民年金の免除制度には「法定免除」と「申請免除」の制度があります。

法定免除は、障害年金や生活保護を受給している方が対象です。

申請免除は、

イメージ

- とっても生活に困っている人が対象なんだろうな・・・

- 役所の窓口で「免除の申請をしたいんですが・・・」と言うのが恥ずかしい・・・

と思う方が多いかもしれません。

しかし、申請には、

- 全額免除

- 4分の3免除

- 半額免除

- 4分の1免除

- 納付猶予

とさまざま免除の基準があるんです。

- 「全額免除が無理でも半額なら払えるかも」

- 「今は無理でもしばらくしたら仕事が始まる予定なので払えるかも

という場合は、一度役所の窓口で相談してみましょう。

それぞれの免除制度で基準があるので、該当するものがある可能性が高いのです。

免除の申請をしていないと大変なことになる?

保険料が未納の場合、

- 遺族年金

- 障害年金

が受給できなくなる可能性があります。

保険料の免除、納付猶予のを申請して認められていれば、該当する事由が発生した時に遺族年金、障害年金を受給することができます。

これらの制度には、国庫負担(簡単に言うと税金)が充てられています。

そのため、免除・納付猶予の場合でも受給することができるんです。

「国民年金法」は「厚生年金保険法」と違い、「保険」がつきません。

該当すれば保険料の納付が無くても、年金を受給することができるのですね。

(遺族年金、障害年金の該当事由は後日記事にします)

と、ほったらかしているうちに交通事故にあってしまうことがあります。

万が一・・・

- 事故がきっかけで障害状態になってしまう。

- 子供と配偶者を残して亡くなってしまう。

なんてことになっても、

保険料が未納だと、年金を受け取ることができません。

免除申請のメリットは以下の通り。

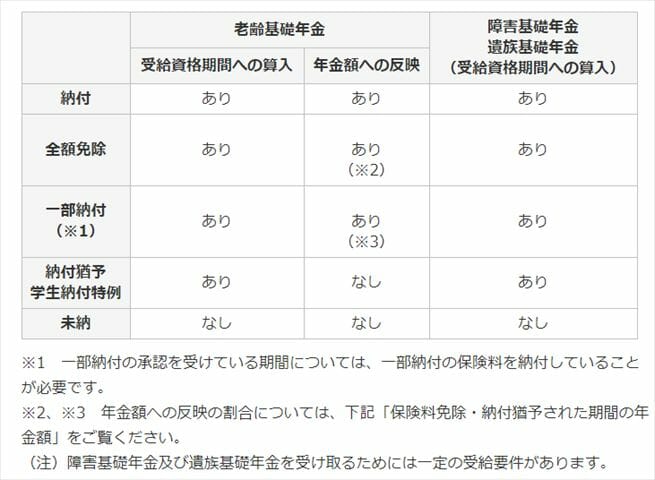

日本年金機構HPより引用

保険料の免除が認められる条件は?

全額免除の所得基準

保険料が全額免除となる所得の基準は、

(扶養親族の数+1)×35万円+22万円

です。

1人暮らしなら、前年の所得が

(0+1)×35万円+22万円=57万円

57万円までなら国民年金保険料が全額免除になります。

と思われたかもしれませんが、

57万円は「年収」にすると122万円です。

これは、サラリーマンなら「給与所得控除」の65万円を年収から引くことができるためです。

(自営業者はこの給与所得控除ではなく事業にかかった経費を差し引きます)

ただし、国民年金保険料の免除については、同居の家族それぞれの所得の状況も確認されます。

家族全員が基準内の所得でなければ認められないのです。

健康保険に加入してバリバリ働いている人がいる世帯で、

というわけには残念ながらいきません。

しかし、扶養には入っているが別居していて1人暮らしと言う場合には、該当する可能性はあります。

半額免除の所得基準

半額免除の所得基準は、

118万円+扶養親族等控除額+社会保険料控除額

です。

扶養親族控除には、老人控除対象配偶者、老人扶養親族が48万円。

そのほかの扶養親族が1人につき38万円。

社会保険料控除には、障害者控除、医療費控除、寡婦または寡夫控除、勤労学生控除も含みます。

いかがでしょうか。

グッとハードルが下がってきたのではないでしょうか。

4分の3免除、4分の1免除の基準

4分の3免除は、

「保険料の4分の1は払う」

と言うこと。

4分の1免除は、

「保険料の4分の3は払う」

という免除です。

ややこしいですが、間違えないようにしましょう。

そしてそれぞれの基準は以下の通り。

4分の3免除の基準は、

78万円+扶養親族等控除額+社会保険料控除額

4分の1免除の基準は、

153万円+扶養親族等控除額+社会保険料控除額

です。

いつの所得を基準とするのか?

免除の基準となる所得の判断は、

ポイント

本人・世帯主・配偶者の前年所得(1月から6月までに申請される場合は前々年所得)が一定額以下の場合

です。

「今年の収入」ではないことに注意が必要です

(ただし、失業中の場合は免除申請が認められます)

免除の場合の年金の額は?

全額の免除の場合は、保険料を半額納付したとして計算されます。

これはわかりやすいですね。

しかしその他は少し複雑です。

具体的には以下の通りとなります。

免除で年金に反映される割合

- 4分の3免除の場合は、保険料を8分の5月納付したとして計算。

- 半額免除の場合は、保険料を4分の3月納付したとして計算。

- 4分の1免除の場合は、保険料を8分の7月納付したとして計算。

全額免除で半月分(4分の2月)納付なのに、半額免除は4分の3月分です。

まぁ、半額免除でも助かりますので、まずは自分がどの免除に該当するか窓口で確認することが先ですね。

これが保険料「未納」の場合は、1円も将来の年金に反映されません。

いかに免除制度が大切かわかると思います。

納付猶予制度とは

親と同居でもOK

免除の制度は、「同居の家族が全員基準をクリアしている」ことが対象でした。

しかし、本人自身が経済的に厳しい場合に活用できる制度があるんです。

それが「納付猶予制度」です。

対象は「50歳未満」であること。

親と同居していても、要件を満たせばOKです。

そして、本人・配偶者の前年の所得基準が下記の範囲内であることが条件です。

(扶養親族の数+1)×35万+22万円

世帯全員での免除の基準クリアが難しい場合は、納付猶予の制度の活用を検討してください。

学生納付特例制度

日本国内に住む20歳以上の学生の場合は、本人の所得が、

118万円+扶養親族の数×38万円+社会保険料控除等

が所得の基準です。

同一世帯に属する家族の所得は問われません。

ただ、「学生」の要件は下記のとおりです。

学生の要件

- 学生とは、大学(大学院)、短期大学、高等学校、高等専門学校、特別支援学校、専修学校及び各種学校 、一部の海外大学の日本分校に在学する方で 夜間・定時制課程や通信課程の方も含まれますので、ほとんどの学生の方が対象

- 各種学校 修業年限が1年以上の課程に在学している方に限る (私立の各種学校については都道府県知事の認可を受けた学校に限られる)

- 海外大学の日本分校 日本国内にある海外大学の日本分校等であって、文部科学大臣が個別に指定した課程

「免除」と「猶予」の違い

保険料の免除を申請して認められるとします。

その免除期間は免除の割合に応じて、保険料を納付したこととして将来の年金額が計算されました。

納付猶予の場合は、猶予の期間は将来の年金額に反映されません。

ただし、猶予の期間は「年金の受給資格期間」には合算されます。

現在は

「保険料を10年間納付しないと将来年金が受給できない」

という制度です。

そのため、

「8年間は納付したけどそれ以外はすべて未納だった」

という場合は、年金を受給できません。

しかし、

「8年間は納付して2年間は猶予期間だった」

という場合には、将来年金を受給できます。

(ただし年金額の計算は納付した8年分で計算される)

年金保険料を猶予する意味とは

と思われるかもしれません。

しかし、猶予の最大のメリットは、

「猶予期間中に事故もしくは亡くなった場合、障害年金または遺族基礎年金の対象になる」

可能性があるのです。

ただ「未納」の場合は、上記保険事故が起きても、年金の対象とはなりません。

保険料を納付することが負担となっている場合は、ほっておくことはせず、免除か納付猶予の申請をしましょう。

「保険」というのは、まさかに備えるものです。

保険料を納付しなくても、障害もしくは死亡に備えることができる国民年金って大変コスパの良い制度なのです。

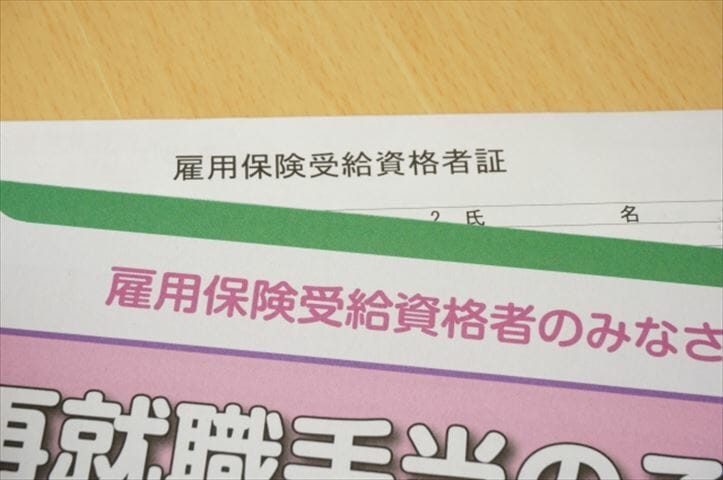

失業した場合の免除制度について

失業中の場合は、「失業したことを証明する書類」を免除の申請書に添付することで全額免除の対象となる場合があります。

失業者の前年の所得が基準を超えている場合でも、免除の判定の対象となります。

しかし、配偶者または同居の家族の所得は判定する際対象となるのでご注意ください。

失業中の免除は、失業手当(求職者給付の基本手当)を受給していても、免除の対象なるというメリットがあります。

失業中の方は、是非制度の活用を検討してみてください。

免除の申請書とその提出先について

窓口または郵送も可

日本年金機構HPに、様式が掲載されています。

国民年金保険料免除・納付猶予の申請について(PDF:日本年金機構HPより)

記入例も載っていますので、参考にして記入してください。

またセルフチェックシートも使用して、自分が対象になるかチェックしましょう。

公民年金保険料免除・納付猶予セルフチェックシート(日本年金機構HP)

上記申請書は、

に掲載されています。

制度の詳細については下記のページに掲載されています。

「国民年金保険料の免除・納付猶予制度」(日本年金機構HP)

書類を記入して、最寄りの年金事務所もしくは市区町村の国民年金担当課へ提出しましょう。

郵送での提出も可能ですが、事前に自分が対象となるかどうか窓口で確認しておくとスムーズでしょう。

失業で申請する場合は、失業中であることを証明する書類(離職票など)の添付が必要です。

収入が上がったら追納できる

「追納」とは

将来・・・

「免除の申請をして苦しい時期を乗り越えた」

「今となっては過去の免除の分払って将来の年金を増やしたい」

と、思うときが来るかもしれません。

そんなときのために保険料を

「追納」できる制度

が国民年金にはあるんです。

追納できるのは、

最長過去「10年分」

です。

ただし、追納する分については「加算」がつきます。

利息みたいなものと言えばイメージがわかりやすいでしょうか。

支払利息が付くのは嫌ですよね・・・

でも、追納した分年金の額は亡くなるまでの間増額した金額となります。

やはり納付できる分は納付したほうが将来の生活が楽になりますよ。

追納するとき気を付けること

追納するときに気を付けたほうがいいことがあります。

それは

「納付猶予」した分を優先的に追納したほうがいい

ということです。

先ほども触れましたが、

- 「免除」は将来の年金額に反映される

- 「納付猶予」は将来の年金額に反映されない

ということでしたね。

ということは、少しでも年金額を増やしたいのなら、

「納付猶予」から先に追納したほうが、

トータルの年金額は増えますよね。

また、追納は「免除」「納付猶予」を活用した人の制度です。

「未納」の方がさかのぼって納付することができるのは2年間です。

ぜひ免除と納付猶予を活用しましょう。

(5年間さかのぼることができる後納制度は平成30年9月で終了してしまいました)

<参考>

国民年金保険料の後納制度(平成30年9月30日をもって終了しました。)日本年金機構HP

とにかく一日でも早く免除・納付猶予を申請しよう

「あぁ、申請しようかなぁ」

と思っているうちに、月日が過ぎてしまったというのはよくあります。

ただ、免除・納付猶予が認められない「未納」の状態では、事故または死亡してしまった場合、年金を受給することができません。

明日明後日、何が起こるかわかりません。

早め早めに行動することが、あなたの将来に備えることは間違いありません。

今回は、国民年金保険料の申請免除についてお話しました。

あなたのお役に立てることができれば幸いです。

それではまた😀